FinTech(フィンテック)とは?概要と注目される分野をまとめて紹介

とは.jpg)

目次

この記事はKOMOJUが提供しています。

KOMOJU(コモジュ)は個人から世界的大企業まで様々な事業者が利用している日本の決済プラットフォームです。

FinTech(フィンテック)という言葉を、見かけたり耳にしたりすることが増えました。

FinTechとは、金融と結びついた便利なサービスを、インターネットを介して提供するもので、AI(人工知能)やブロックチェーンなどの新しいテクノロジーが活用されています。

今回の記事では、FinTechとはどういう意味で、何に役立つのか、なぜ注目されているのかについて解説していきます。

FinTech(フィンテック)とは?

FinTech(フィンテック)とは、金融(Finance)とテクノロジー(Technology)を組み合わせた造語で、金融サービスと情報技術を結びつけた新しいサービスのことです。送金、取引、決済、保険、銀行サービス、会計、リスク管理など、消費者の生活を便利にするサービスを自動化するために、さまざまな形で利用されています。

米国では、FinTechという言葉は、2000年代前半から使われていましたが、2008年のリーマンショックによる金融危機後に、広く一般にも知られるようになりました。この時期、金融機関の優秀な人材がIT業界へ異動し、インターネットやスマートフォン、AI(人工知能)、ビッグデータなどを利用した新しいサービスを提供する、多くのFinTechベンチャーが誕生したのです。

FinTechが注目される背景

日本では2016年から2017年にかけて、FinTechなどの環境変化に対応するために、銀行法や資金決済法の一部改正が行われました。金融機関とFinTech企業の協業を推進する、オープンAPI(アプリケーション・プログラミング・インタフェース)の体制整備などが定められ、各金融機関の対応に注目が集まっています。

2018年には日本政府は、FinTechなどの革新的なサービス創出のために、「規制のサンドボックス制度(規制官庁の認定を受けた実証申請制度)」を創設しました。FinTech分野では、ブロックチェーンや新たな保険商品プロジェクトが金融庁から認定を受けており、新しいビジネスモデルの登場が期待されています。この年、金融庁には「FinTech Innovation Hub」も設置されています。

近年におけるブロックチェーンの商用利用やNFTへの応用、暗号資産(仮想通貨)の広がりも、FinTechが注目される背景にあります。

FinTechの市場規模

株式会社グローバルインフォメーションが、2020年9月に発表した市場調査レポートによると、FinTechの世界市場規模は、2019年の1,112億4,050万ドルから、2023年には1,580億1,430万ドルに達し、年平均成長率9.2%で成長することが予測されています。その結果、世界市場規模は、2025年には1,918億4,420万ドルに、2030年には3,253億1,180万ドルに達すると見込まれています。

日本国内のFinTech市場規模については、矢野経済研究所の調査では、2018年度の国内FinTech市場規模は2,145億円で前年度比42.7%増となり、2022年度には1兆2,102億円まで拡大すると予測されています。

FinTechで注目される8つの分野

世界には数多くのFinTech企業があり、莫大な資金を投資家から集めているスタートアップも登場しています。これらのFinTechは、決済・送金、保険、資産管理、融資・調達、ブロックチェーン、クラウドファンディングなど、多彩な分野でサービスを展開しています。ここではFinTechで注目される、8つの分野を紹介します。

国際送金

従来の銀行を介した国際送金には、割高の為替レートと高い手数料、着金まで時間がかかるという課題がありました。

これを解決したのが、イギリスの海外送金・通貨管理サービスであるWise(ワイズ)です。上場前はTransferWise(トランスファーワイズ)のブランドで、FinTech界のユニコーンとして知られていました。Wiseは、海外送金を国内送金に転換するアプローチで、国際送金に透明性の高い為替レートと安い手数料を実現しています。

Wiseは2021年7月に、ロンドン証券取引所に直接上場の形で株式を公開しました。時価総額は約1兆2,100億円となり、ロンドン証券取引所でのテック系企業の新規上場の最高額を記録しています。 最近では海外送金以外に、マルチカレンシー口座やデビットカードなど、バンキングサービスも提供しています。

保険

保険分野のFinTechは、Insurance × Technologyから、InsurTech(インシュアテック)と呼ばれています。AI(人工知能)やビッグデータを活用したインシュアテックは、さまざまな保険ビジネスに今までにない効率化を生み出しています。

たとえば、事故車両の破損部分をスマホアプリで撮影することで、自動車保険の補償額査定をAIが自動で行うサービスなどがあります。

中国の平安保険グループは、インシュアテックを代表する大手保険企業で、レンディングを使った個人の金融資産の活用や、遠隔診療と組み合わせた保険サービスを提供しています。

暗号資産(仮想通貨)

.jpg)

ブロックチェーン技術をもとにした、ビットコインなどの仮想通貨(暗号資産)は、よく知られたFinTech分野の一つでしょう。

最近ではNFT(ノンファンジブルトークン、非代替性トークン)による唯一性を保証した、デジタル資産への投資がメディアで注目されています。国内の暗号資産取引所である、bitFlyer(ビットフライヤー)やCoincheck(コインチェック)がNFTに参入しています。

クラウドファンディング

オンラインで個人から資金を集めるクラウドファンディングでは、購入型、寄付型のほか、融資型や株式投資型クラウドファンディングも誕生しています。クリエイター、EC事業者、企業、NPO、教育機関、自治体など、幅広いカテゴリーのプロジェクトに資金を提供しています。

国内最大のクラウドファンディング「CAMPFIRE」は、2021年3月に、これまでに47,000件以上のプロジェクトを掲載し、支援者数は延べ460万人以上、流通総額400億円に達したことを発表しました。

ソーシャルレンディング

ソーシャルレンディングは融資型クラウドファンディングのことで、資産運用をしたい投資家と資金を必要とする人や企業を、インターネットを通じて結びつけるサービスです。

米国のソーシャルレンディング大手LendingClubは、2014年のIPOにより10億ドルの資金を集めました。2020年にはRadius Bankを買収し、フィンテック企業による銀行の買収として話題を集めましたが、その後ソーシャルレンディングサービスの終了を発表しています。

日本では、SBIソーシャルレンディングやクラウドバンクのほか、高島屋ファイナンシャル・パートナーズが運営する「タカシマヤのソーシャルレンディング」などがあります。行政処分を受けて事業停止になるソーシャルレンディングもあり、利用にあたっては注意が必要です。

クラウド会計ソフト

クラウド会計ソフトは、企業や個人事業者の経理業務を自動化する、インターネットベースのソフトウェアです。リモートワークの普及により、これまでのパッケージ版ソフトウェアから、どこからでも使えるクラウド型ソフトウェアへの移行が進みました。

クラウド会計ソフト「freee会計」を提供するfreee株式会社は、SBIグループ、三井住友信託銀行、ソフトバンクなどが出資する「FinTechファンド」の第1号の投資先に選ばれた日本を代表するFinTechスタートアップです。freee会計の有料課金ユーザー企業数は28万を超え、着実な成長を遂げています。freeeでは、会計ソフトのほか、労務管理や会社設立手続き、資金調達までサポートするソフトウェアを展開しています。

キャッシュレス決済

キャッシュレス決済は、消費者にとってなじみのあるFinTechですが、これまで日本が遅れを取っていた分野でもあります。1998年にピーター・ティールとイーロン・マスクにより設立された「PayPal(ペイパル)」は、もっとも早い時期に誕生したFinTech企業の一つです。

国内のキャッシュレス決済サービスには、「PayPay(ペイペイ)」「LINE Pay」「楽天ペイ」「楽天ペイ」などがあります。ポイント還元事業をきっかけとして、利用者が急増しました。

「Coiney」からリブランドされた「STORES 決済」は、統合化されたキャッシュレス決済サービスを提供するFinTechです。日本ベンチャー大賞「女性起業家賞 (経済産業大臣賞)」を受賞するなど、注目を集めました。

PFM(個人財務管理)

PFM(Personal Financial Management)は、個人の財務管理を自動化するFinTechサービスです。AI(人工知能)を活用して自動で資産を運用するロボアドバイザーや、オンライン家計簿サービスなどがあります。

日本のロボアドバイザーサービスである「WealthNavi(ウェルスナビ)」は、2021年9月時点で5,500億円の資産運用実績があります。

FinTechを支える技術

FinTechにはさまざまな最新テクノロジーが利用されています。ここではFinTechを支える技術について見ていくことにします。

ブロックチェーン

ブロックチェーンは分散型台帳技術と呼ばれ、取引記録を暗号化して共有することでデータの改ざんを防止する仕組みのことです。分散型台帳は、集中管理型システムと異なり、複数のユーザーが取引履歴を共有して同期することから、中央サーバーがダウンしてもシステムが停止する可能性が低くなります。

ブロックチェーンは、取引の信頼性を正確に担保できることから、ビットコインなどの暗号資産(仮想通貨)やNFTによるデジタル資産の基幹技術として使用されています。

AI(人工知能)

AI(人工知能)の機械学習やディープラーニングは、人間では困難な複雑なデータの分析や自動化を可能にしました。AIテクノロジーは、クラウド会計ソフトの自動仕訳や経営分析、ロボアドバイザーによる資産運用の自動化、個人の信用情報分析など、さまざまなFinTech分野に活用されています。

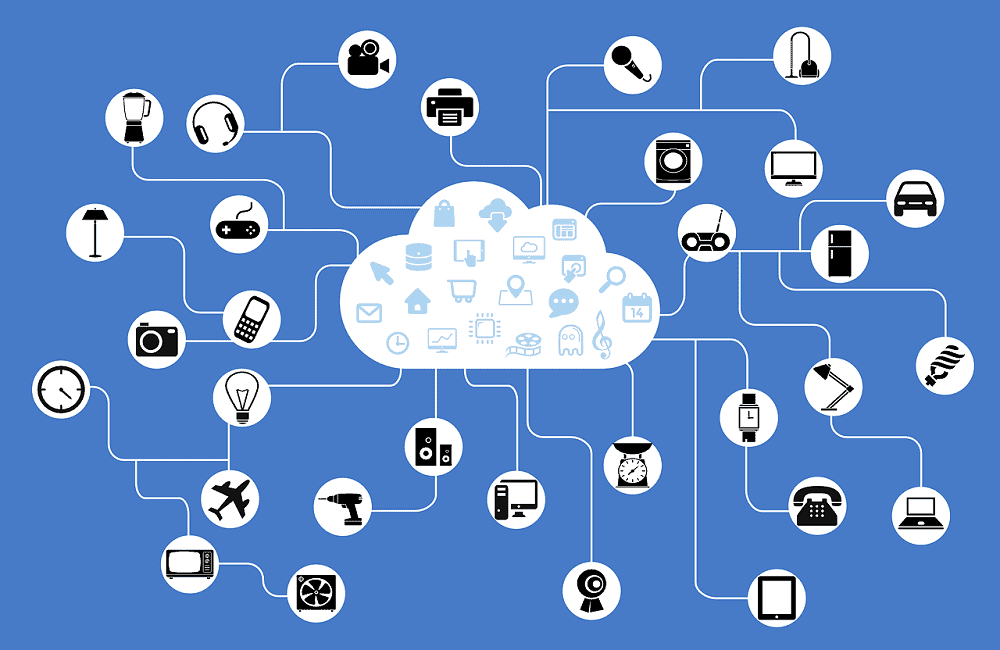

IoT

IoT(Internet of Things、モノのインターネット)は、さまざまデバイスをインターネットを通してネットワーク化して制御する仕組みです。

IoTによって、身の回りのものがインターネットにつながることで、多様なデータがリアルタイムで収集可能になります。FinTechは、これらの膨大なデータを使って行動予測やマッチングを行い、顧客体験の向上や新しいサービス開発に役立てています。

API

API(アプリケーション・プログラミング・インタフェース)とは、インターネット上でアプリケーションを連携させる仕組みのことです。

FinTechサービスと銀行口座を連携させるオープンAPIや、クラウド会計ソフトの自動仕訳、家計簿作成サービスなどさまざまな機能に利用されています。

生体認証

キャッシュレス決済サービスやインターネットバンキングでは、なりすましによる不正行為の被害が問題となっています。生体認証技術は、従来の本人認証に必要な、パスワードや暗証番号の盗難リスクや管理の手間を減らすことができます。

生体認証には、静脈認証、指紋認証、虹彩認証、顔認証などがあり、iPhoneのFace ID(顔認証)やTouch ID(指紋認証)は広く知られています。クレジットカードやスマートフォンを必要としない、手のひらの静脈認証を利用した決済サービスも登場しています。

FinTechの課題

国内で順調に拡大しているFinTechですが、さらなる普及や成長のための課題とは何でしょうか。

法整備

日本ではFinTechに対応するために、2016年から2017年にかけて、銀行法や資金決済法の一部改正が行われました。ただし、FinTechが急速に進化することで、既存の法律や制度の枠組みを超える新しいビジネスが登場する可能性があります。

政府は「規制のサンドボックス制度」などで、サービス実証を受け入れていますが、法整備がFinTechの変化のスピードについていけるかは重要な課題となっています。

ソーシャルレンディングやPFM(個人財務管理)などの消費者の資産を扱うFinTechサービスには、コンプライアンスが求められます。最新テクノロジーによるブラックボックス化が、一部のサービスの透明性を阻んでいることも問題です。

セキュリティ

FinTechはインターネットベースの金融関連サービスであるため、サイバー犯罪の対象になりやすいというリスクがあります。金融資産の盗難だけでなく、大規模サイバー攻撃によるサービス停止という事態も想定されます。

まとめ|FinTechがもたらすスムーズな金融サービス

FinTechが注目されている理由やサービス分野、支えているテクノロジーについて見てきました。消費者や企業に快適な金融サービスをもたらすFinTechですが、さらなる普及のためには課題もあります。FinTechの特徴をよく理解したうえで、安全に利用したいものです。

KOMOJUのブログでは「FinTech(フィンテック)」以外にもオンライン決済に関するサービスの導入についてさまざまなトピックをご紹介していますので、ショップ運営の参考にしてください。

この記事はKOMOJUが提供しています。

KOMOJU(コモジュ)は個人から世界的大企業まで様々な事業者が利用している日本の決済プラットフォームです。