この記事はKOMOJUが提供しています。

KOMOJU(コモジュ)は個人から世界的大企業まで様々な事業者が利用している日本の決済プラットフォームです。

ECサイトを運営する場合、決済方法の導入についての検討が必要です。

クレジットカード払いを選択する方は多いですが、銀行決済など他の決済方法にも対応し、支払い方法を増やすことでユーザビリティが向上します。

この記事では、銀行口座からの送金を可能にする「口座振替」と「口座振込」それぞれの特徴や違いについて解説していきます。

振替と振込の定義

まずは、「振替」と「振込」の違いを理解するために、それぞれの言葉の定義を確認していきます。

似ている用語ではありますが、意味は異なるため注意しましょう。

振替

「振替」とは、同一銀行かつ同一支店の口座間で資金を移動させることを指します。基本的に、同一人物の別口座に資金を移動させる際に利用される仕組みです。

例えば、普通預金口座の資金を貯蓄口座に移動させる場合は「振替」となります。事前に設定することで、普通預金口座から自動で引き落としが行われ、貯蓄口座に資金を移すことも可能です。一般的に手数料はかかりません。

振込

「振込」とは、別銀行または同一銀行の別支店の口座へ資金を移動させることを指します。他人の口座や別銀行・別支店にある本人名義の口座への送金の際に利用される仕組みです。

振込の方法としては以下2種類が存在し、振込の実施には通常キャッシュカードや通帳が必要となります。

- 現金振込:現金で振り込む方法

- 口座振込:口座から振り込む方法

口座振替とは?

「振替」と「振込」の違いが分かったところで、「口座振替」と「口座振込」についても解説していきます。まずは口座振替について解説します。

口座振替とは、公共料金(電気、ガス、水道などの料金)やクレジットカードの支払いを預金口座から自動で引き落とす決済サービスのことです。「自動振替」と呼ばれることもあります。

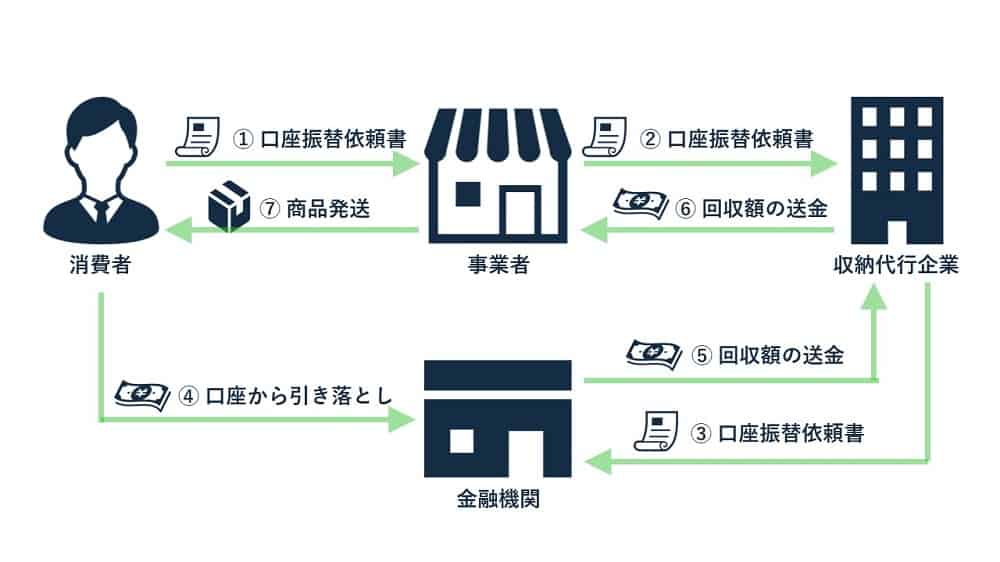

事業者が口座振替を導入する方法として、①各金融機関と直接契約する方法、②収納代行企業を通じて複数の金融機関と契約する方法、の2つがあります。幅広い消費者のニーズに対応するため、収納代行企業と契約するのが一般的です。

口座振替を利用している代表例は以下の通りです。

- 家賃

- 保険料

- 水道光熱費

- NHK受信料

- 携帯利用料金

- 新聞購読料金

- 国税・地方税の納税

- インターネット回線料金

- クレジットカードの支払い

口座振替は通常の振替とは異なり、同一銀行・同一支店への送金ではありません。しかし、予め設定することで預金口座から自動で引き落としがあるという点は共通しています。

口座振替のメリット

口座振替を導入する利用するメリットとしては、以下が挙げられます。

- 顧客層が広がる

- 消費者の負担を軽減できる

- 請求業務を効率化できる

- 代金未回収リスクを低減できる

一つずつ解説していきます。

顧客層が広がる

口座振替を導入するメリットの1つは、幅広い顧客層を集客できる点です。

口座振替は銀行口座さえ持っていれば誰でも利用できる決済サービスのため、様々な消費者に対応することができます。

例えば、クレジットカードのようにセキュリティリスクのある決済方法に抵抗がある方の中には、口座振替なら安心して利用できる方もいるでしょう。

また、高齢者の多くはクレジットカードを持っていません。そのため、メガバンクに加えて都市銀行やゆうちょ銀行など多くの銀行に対応している口座振替は、顧客の年齢層が高い事業において効果的な決済方法と言えます。

消費者の負担を軽減できる

口座振替を導入すると、支払いにおける消費者の負担を軽減できます。

口座振替の場合、一度設定を行えば後は自動引き落としによって支払いが完了します。そのため、消費者は銀行口座にお金を入れておくだけでよく、月々の支払いに関して特別な手続きを行う必要はありません。

一方で、口座振込の場合は、支払いのタイミングに合わせて消費者が自ら支払い手続きを行う必要があります。場合によっては、わざわざ金融機関やATMに出向いて手続きを行わなければならない可能性もあり、利用者の負担が大きいのです。

請求業務を効率化できる

口座振替を導入すると、消費者からの料金回収にかかる労力を削減できます。

口座振替の場合、消費者の預金口座から自動で引き落としが行われるため、支払いに関する事務的な手間がかかりません。さらに、代金未回収となるリスクが低く、督促を行うコストも大幅に削減できます。

一方で、口座振込の場合は、支払いを行うための振込票の発行および送付でコストがかかります。また、入金額の確認や代金未回収に伴う督促などにもコストも追加で必要になります。

代金未回収リスクを低減できる

口座振替を導入すると、消費者からの代金未回収リスクを低く抑えることができます。

口座振替の場合、預金口座からの自動引き落としによって支払いが完了するため、代金未回収となるリスクを低減できます。もちろん、口座残高不足による未回収が発生する場合はありますが、消費者の支払い忘れによる未回収は発生しません。

一方で、口座振込の場合は、消費者自身が受け取った振込票を元に手続きを行う必要があります。そのため、期日までの支払い忘れや振込手続きのミスが発生する可能性があるのです。事業者は回収代金を確認し、必要に応じて督促や差分請求・差分返金などを行う必要があります。

口座振替の導入

口座振替を導入する際の詳細について、「導入で必要となる費用」と「導入と相性の良い事業」を解説します。

口座振替の導入で必要となる費用

収納代行企業の口座振替サービスを利用する場合、基本的に以下の費用や手数料が発生します。

- 初期費用

- 月額基本料

- 振替手数料

- 振込手数料

費用の種類や金額は収納代行企業によって異なるため、導入する際には比較検討が必要となります。一方で、どの収納代行企業でも必要となる手数料が「振替手数料」と「振込手数料」です。

振替手数料は収納代行企業がお金を集金する手数料、振込手数料は集金したお金を事業者に振り込む手数料を指します。

口座振替の導入と相性の良い事業

口座振替と相性の良い事業は、高頻度で支払いが発生する事業者です。

口座振替と相性の良い事業の具体例は以下の通りです。

- 定期購読

- サブスクリプション

- 会員制サービス

- 塾・習い事

- 公共料金

- 保険金

- 掛け金

上記のサービスには、月額利用料や月謝など毎月支払いが発生するものが多く含まれます。基本的に、消費者の数が増えるほど事業者側の負担が大きくなるため、口座振替を利用してできる限り負担を軽減しましょう。

口座振込とは?

口座振込とは、自分の口座から同一銀行の他人名義の口座もしくは他の銀行口座へ資金を移動させることです。銀行振込と呼ばれることもあります。

口座振替とは異なり、口座振込の場合は消費者が自ら振込手続きを行う必要があります。手続き方法は以下3種類です。

- ATM

- 銀行窓口

- ネットバンキング

ATMや銀行窓口で口座振込を行う場合は、自ら足を運んで手続きを行わなければなりません。一方で、ネットバンキングを利用すれば、インターネットから何時でも口座振込手続きを行うことができます。

ただし、ATMやネットバンキングによる口座振込の場合、1日の振込限度額が設定されていることが多く、振込金額が大きい場合は複数回に分けて振込手続きを行う必要があります。

また、口座振込の場合は手続きを行う度に、各銀行が定める振込手数料が発生し、振込者(消費者)の負担となるため注意が必要です。

口座振込のメリット

口座振込を導入するメリットとしては、以下が挙げられます。

- 導入が簡単

- 入金までの期間が短い

- 口座残高を確認しなくて良い

一つずつ解説していきます。

導入が簡単

口座振込は銀行口座さえあれば導入できるため、個人事業主や小規模な会社でも簡単に導入できます。

注文数が多ければ入金管理を専門会社に依頼することもできますし、注文数が少なければ自社で入金管理も可能です。そのため、事業規模に関わらず導入できるというメリットがあります。

入金までの期間が短い

口座振込には、振込手続きから入金までの期間が短いというメリットがあります。入金までの期間は金融機関によって異なりますが、即時入金される銀行が多く、遅くても2営業日以内に入金されるところがほとんどです。

一方で、口座振替の場合、実際に口座からの引き落としまでに1~2ヶ月程度の時間がかかります。引き落とし口座の設定に時間がかかるのです。口座振替の手続きで何かミスがあれば、入金までの期間がさらに長くなってしまいます。

口座残高を確認しなくて良い

口座振込の場合、消費者は振込票が送付されるまで何もする必要はありません。振込票を確認してから、所定の手続きを行います。

一方で、口座振替の場合は口座から料金が自動引き落としされるため、お予め口座残高が足りているかを確認する必要があります。残高が足りていなければ引き落とし日までに入金しなければなりません。

口座振込の導入と相性の良い事業

口座振替と口座振込の違い

ここまで、口座振替と口座振込について解説してきました。以下は口座振替と口座振込の比較表です。

| 口座振替 | 口座振込 |

方法 | 事前の設定に応じて、預金口座から自動で引き落とされる | 支払い毎に消費者が他の口座への振込手続きを行う |

主体 | 金融機関 | 消費者 |

用途 | 定期的な支払い | 1回限りの迅速な支払い |

手数料 | 事業者が負担 | 消費者が負担 |

それぞれの項目について、詳しく解説していきます。

方法

まずは、口座振替と口座振込の決済方法について復習しておきます。ここまで説明してきた通り、似た用語ですが全く別の決済方法です。

口座振替とは、事前の設定に応じて消費者の預金口座から自動で引き落とされる決済方法です。事前に消費者が手続きを行う必要がありますが、それ以降は預金残高さえ確保できれば自動で支払いが完了します。

口座振込とは、支払い事に消費者が自ら振込手続きを行う決済方法です。一般的には、消費者宛てに振込票が送付されるため、記載された指定の口座へ振込手続きを行うことになります。手続き方法としては、「ATM」「銀行窓口」「ネットバンキング」の3種類があります。

主体

口座振替は預金口座から自動で引き落とされるため、主体者は金融機関となります。ただし、消費者は事前に口座振替を行うための手続きを行う必要があります。

口座振込は消費者の口座から事業者の口座へ送金するため、主体者は消費者となります。消費者は期日までに振込手続きを完了する必要があります。

用途

口座振替は、毎月支払いが発生する事業者と相性が良い決済サービスです。毎月決まった金額が自動で支払われるため、支払い忘れや金額間違いが起こりにくいと言えます。

口座振込は、基本的に口座振込を行うと即時入金されるため、入金までをスピーディーに行いたい事業者と相性が良い決済サービスです。ただし、消費者の支払い忘れや金額間違いが起こるリスクがあります。

手数料

口座振替の場合、基本的に振替で発生する手数料は事業者が負担します。そのため、消費者は手数料を払う必要がありません。

口座振込の場合、基本的に振込で発生する手数料は消費者が負担することになります。そのため、料金が割高になってしまいます。

「口座振替」と「口座振込」の違い:まとめ

「口座振替」と「口座振込」は、共に銀行口座から支払いを行う決済サービスですが、それぞれメリットや手数料などの特徴が異なります。事業の顧客層や支払いが発生するタイミングを考慮した上で比較検討して下さい。

現代では、クレジットカード決済が主流となっていますが、クレジットカードの利用に抵抗がある方やクレジットカードを持っていない方にとって、「口座振替」や「口座振込」は安心して利用できる決済手段となり得るでしょう。

KOMOJUのブログでは「口座振替」や「口座振込」以外にもオンライン決済の導入に関しての様々なトピックをご紹介していますので、ショップ運営の参考にして下さい。

よくある質問

口座振替は、公共料金やクレジットカードの支払いを預金口座から自動で引き落とす決済サービスのことです。一方で、口座振込は自分の口座から同一銀行の他人名義の口座もしくは他の銀行口座へ資金を移動させることです。

家賃、保険料、水道光熱費、携帯利用料金、新聞購読料金、国税・地方税の納税など様々な場面で使われています。

他人や他社に自分の銀行口座からお金を振り込み必要があるときに使われています。

顧客層が広がる、消費者の負担を軽減できる、請求業務を効率化できる、代金未回収リスクを低減できるなどのメリットがあります。

導入が簡単、入金までの期間が短い、口座残高を確認しなくて良いなどのメリットがあります。

この記事はKOMOJUが提供しています。

KOMOJU(コモジュ)は個人から世界的大企業まで様々な事業者が利用している日本の決済プラットフォームです。