この記事はKOMOJUが提供しています。

KOMOJU(コモジュ)は個人から世界的大企業まで様々な事業者が利用している日本の決済プラットフォームです。

口座振替は銀行決済の1つで、定期的な支払いが発生するサービスの決済手段として幅広く利用されています。ECサイト事業者であれば、一度は利用を検討したことがあるのではないでしょうか?

本記事では、口座振替の基本知識、仕組み、利用メリットをご紹介します。口座振替との相性が良い事業者であれば、導入方法や注意点を確認し、利用検討を進めてください。

口座振替とは?

口座振替とは、消費者が指定・登録した金融機関口座から、商品の購入やサービスの利用にかかる料金が自動で支払われる、引き落とされる仕組みです。自動振替とも呼ばれます。

口座振替は、事業者と消費者の双方にメリットが多い決済手段として広まっています。

事業者側のメリットは、消費者に集金を行う手間がかからず、支払い忘れや入金遅延のリスクも抑えられることです。消費者にとっては、支払いや振り込みの手間が省け、支払手数料が必要なく、銀行口座があれば誰でも利用できるメリットがあります。

そのため、口座振替は定期的な支払いが発生するサービスの決済手段として使用されることが多いです。例えば、クレジットカードの利用料金、電気・ガス・水道などの公共料金、保険料、家賃などといったサービスの支払いに利用されています。一部の事業者では、口座振替を利用すると料金割引が適用される、口座振替割引を実施しているところもあります。

口座振込との違い

口座振込との違いは、消費者が料金支払いの操作を行うかどうかにあります。

口座振込は、消費者がサービス利用時に指定の銀行口座に金額を直接振り込みます。銀行の窓口やATMにて振り込む手続きを行うか、PCやスマホからネットバンキングを利用して入金します。振込手数料がかかる場合、基本的には消費者が手数料を負担します。

一方で、口座振替は、サービス利用開始時に書面やWebで口座振替の申請を済ませておけば、登録以降のサービス利用時には、毎月の固定日に利用料の自動引き落としが行われます。手数料は事業者側が負担することもでき、消費者の離脱を防ぎます。

口座振替の仕組み

口座振替の利用にあたり、まずは消費者が口座振替で使用する銀行口座を登録します。

口座登録には3つの方法があります。「口座振替依頼書」という書面を提出する方法、Webで申し込む方法、そして専用端末でキャッシュカードを読み取り登録する方法です。

書面の場合、消費者が必要事項を記入・捺印をし、郵送にて事業者に提出し、事業者から口座振替を行う銀行に送付します。登録完了までに1ヶ月ほどかかり、自動引き落としを開始できるのは2ヶ月後になります。Web申し込み、または専用端末による登録の場合だと、その場で口座振替の登録が完了し利用を開始できます。

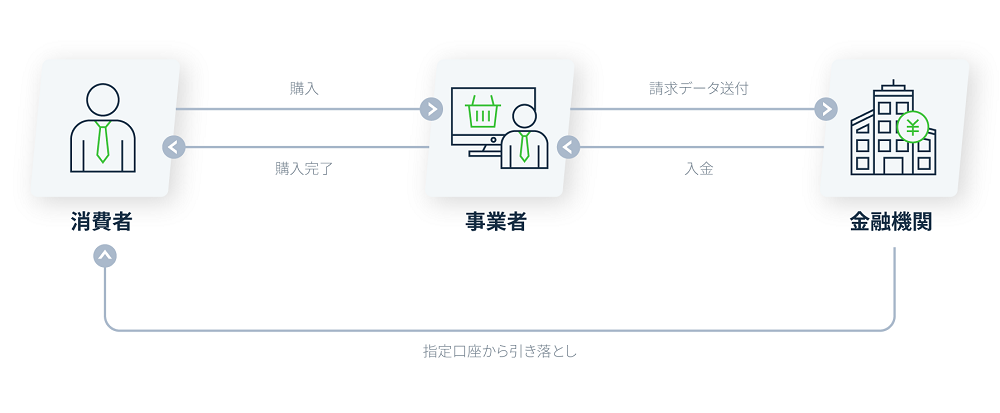

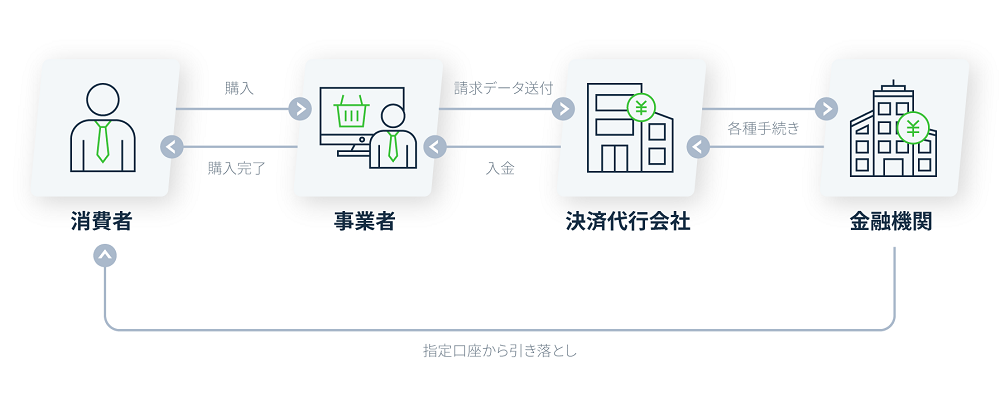

登録が完了すれば、それ以降は消費者がサービスを利用・購入したのち、事業者が金融機関もしくは決済代行会社に請求データを送付します。請求データをもとに、消費者が登録した銀行口座からサービス料金が自動で引き落としされます。決済代行サービスを利用している場合は、その後事業者に入金されます。

銀行口座の振替日は、毎月28日などと決まった日にちを指定できます。一般的には、口座残高不足による引き落とし漏れを防ぐために、給料日の翌日などに設定する事業者が多いです。

口座振替と相性の良い業界・業種

口座振替と相性が良いのは、毎月の支払いが発生するサービスを扱う業界・業種です。

口座振替を利用する消費者側のメリットは、支払い発生ごとに銀行やATMに出向いて入金する必要がなく、手数料もなく支払うことができ、支払い忘れや金額ミスもないといった点にあります。

こうしたメリットを定期的に享受できるようなサービスを提供している業界・業種が、口座振替との相性が良いでしょう。

ECサイト事業者

健康食品や化粧品など、消耗品の定期購入サービスであれば、口座振替によって得られるメリットが大きくなります。

定期購入を毎月銀行振込で行うと、消費者が振り込み作業を手間に感じて解約される可能性が高まってしまいます。その点、自動振替が行われる口座振替であれば消費者の手間がかからないため、解約率を抑えることができるでしょう。

また、クレジットカードを持たない消費者でも利用できるので、幅広い顧客層を狙うことにも繋がります。

学習塾や習い事

学習塾や習い事など、生徒が月謝を持参して支払うとリスクが高い場合は、口座振替の導入が有効です。口座振替が利用可能であることで、子どもに月謝をもたせることに不安を感じる親も、安心してサービスを利用してくれます。事業者としても、月謝を確実に回収できることは大きいでしょう。

公共料金や保険料など

電気・ガス・水道などの公共料金、保険料、掛け金、家賃など、定期的に支払いが発生するサービスにも口座振替は適しています。料金の引き落としが自動的に行われるため消費者の払い忘れを防止でき、事業者は未収金リスクを軽減できます。

クレジットカードやインターネット回線の利用料金、NHK受信料なども口座振替が利用されることが多いです。

不動産賃貸業

特に不動産賃貸業の場合、事業者は多くの賃貸物件を管理する必要があるので、家賃の未回収や入金の消込作業に手間がかかります。口座振替であれば毎月家賃が借主の口座から自動で引き落とされるので、経理業務の負担を減らしながら、入金管理を行いやすくなります。

口座振替を導入するメリット

では、口座振替を導入する事業者側のメリットを確認しましょう。

メリット1. サービス利用継続率の向上

口座振替を導入することで、消費者が継続的にサービスを利用してくれる可能性が上がります。

口座振込の場合、消費者が銀行窓口やATMまで出掛け、振り込み手続きする必要があり手間がかかります。毎月支払いが発生するサービスであれば、消費者が支払いを面倒に感じて解約となる可能性もあります。

口座振替を利用すれば、消費者に負担をかけず決済ができるので、サービスを長く利用してもらいやすくなります。

メリット2. 未収金リスクの軽減

自動引き落としである口座振替であれば、サービス料金を回収できないリスクを抑えられます。毎月決まったタイミングで自動的に引き落とし処理が行われるので、消費者の支払い漏れを防ぐことができます。

ただし、口座振替であっても銀行口座残高が不足している場合は、自動引き落としが行われないので注意が必要です。

口座振込の場合は、消費者が払い忘れたり異なる金額を振り込んだりと、人為的なミスが発生します。ミスが起こる度に、差分を返金したり再度請求したりする必要が出てきます。

メリット3. 回収コストの削減

口座振替は、払込票の発行・送付や入金確認に手間がかからずに、料金が自動で引き落とされるので、事務的な作業コストを削減できます。

仮に口座振込で集金する場合は、1件1件入金を確認し、未入金を整理し督促する作業が発生します。しかし、未収金リスクも抑えられる口座振替なら、支払いの督促などを行う人件費もかかりません。

口座振替の導入費用・手数料

事業者が口座振替を導入する場合にかかる費用、手数料を解説します。

口座振替サービスを利用するには、各金融機関と直接契約する方法と、決済代行サービスを利用して複数の金融機関と契約する方法があります。

金融機関と直接契約する場合は、まず導入費用として、口座振替新規契約時に、新規取扱手数料が33,000円ほどかかることがあります。

決済代行サービスを利用する場合は、初期費用が0円〜10,000円ほどかかります。その他、月額基本料金が2,000円ほどかかる決済代行会社もあります。

さらに手数料として、決済手数料と振込手数料がかかります。手数料は1件あたり100円〜150円ほどです。クレジットカード決済よりも手数料が安いといわれています。

口座振替の導入方法

口座振替の導入方法をご紹介します。

口座振替サービスの導入プロセスは、金融機関と個別に契約する場合と決済代行サービスを利用する場合で異なります。

以下、それぞれの場合について解説します。

金融機関と直接契約する場合

金融機関と直接契約する場合、金融機関ごとに審査・契約を行います。

基本的に口座引き落としを行う金融機関は、消費者が常時利用している金融機関から選べるようになっていることが理想的です。そのため、事業者はできる限り多くの金融機関と契約することが望ましいです。

複数の金融機関で、審査や契約を行う必要があるので、事業者の手間がかかり、すぐに利用を開始することはできません。

決済代行サービスを利用する場合

決済代行サービスを利用する場合、まずはサービスの比較検討を行います。提携金融機関が多い決済代行サービスを選ぶと、消費者も日頃から利用している金融機関を選択できるため、幅広い顧客層を獲得できます。

また、口座振替依頼書を消費者が記入して申し込む方法だけでなく、Webでも登録できる口座振替が可能な決済代行サービスを選ぶと、さらにメリットが大きくなります。その上で、初期費用や月額利用料、手数料などトータル費用で比較すると良いでしょう。

決済代行サービスを導入するには、申請書などの書類を提出し、審査を通過する必要があります。Web口座振替を利用する場合は、契約後に事業者のWebサイト上に初回口座登録ができるシステムを連携開発します。このプロセスには1ヶ月半〜2ヶ月ほどかかります。

契約が完了すると、消費者が商品を購入した後、事業者が請求データを決済代行会社に提出し、決済代行会社が各金融機関で手続きを行い、消費者の指定口座から引き落としします。そして、決済代行会社が事業者側に代金を入金します。

口座振替の注意点

最後に、口座振替の注意点を紹介します。

事業者側の運用が煩雑になることも

もし決済代行サービスを利用せずに、金融機関と直接個別に契約をして口座振替を利用する場合、事業者側の運用が煩雑になります。

口座振替依頼書による申請を行う場合、消費者が依頼書を記入・押印して事業所に送り、その依頼書を各金融機関に郵送して申請しなければなりません。複数の金融機関で売上や入金の管理を行う必要があり、各社宛に請求データを送付する作業も発生します。

請求業務に手間をかけたくない場合は、決済代行サービスを利用することがおすすめです。

残高不足による未回収リスクもある

登録された金融機関口座にお金が入っておらず未回収になる可能性もあります。

毎月自動で引き落とされるサービスは、消費者がサービス利用中であることを忘れてしまい、口座残高が足りなくなるケースがあるのです。

他にも、給与口座を引き落とし口座に指定するケースで、引き落とし日が給料日前で残高不足になってしまうことがあります。

ただ、残高不足分が補填された際に自動で再度引き落とす契約をすれば、入金率を保ちやすくなります。この場合、金融機関への手数料は増額になる可能性もあります。

まとめ|決済代行サービスを利用して、便利な口座振替を実現

口座振替は、事業者にとっても消費者にとっても便利で、支払いや請求の手間を削減できる支払い方法です。戦略的に活用することで、消費者がサービスを長く使い続けてくれる可能性も高まります。

しかし金融機関と個別に直接契約を行っていると、事業者側の手続きや請求業務に手間がかかり、本来集中すべき業務がおろそかになってしまう可能性があります。

口座振替の導入に決済代行サービスの利用も検討してみてください。

KOMOJUのブログでは「口座振替」以外にもオンライン決済の導入に関しての様々なトピックをご紹介していますので、ショップ運営の参考にして下さい。

この記事はKOMOJUが提供しています。

KOMOJU(コモジュ)は個人から世界的大企業まで様々な事業者が利用している日本の決済プラットフォームです。