BNPLとは?注目の理由や仕組み・導入のメリットを解説

目次

この記事はKOMOJUが提供しています。

KOMOJU(コモジュ)は個人から世界的大企業まで様々な事業者が利用している日本の決済プラットフォームです。

決済手段の一つとして注目が集まっているのが「BNPL(Buy Now, Pay Later)」。英語を訳すと「今買って、後で支払う」という意味の後払い決済サービスです。

BNPLは原則、手数料なしで一括払い・分割払いを選んで支払いができるのが特徴です。クレジットカードを持たない若年層に利用が広がっています。

今回は、ECサイトの決済手段に取り入れるとどんなメリット・デメリットがあるのか等、BNPLの基本情報や仕組みをご紹介します。最後にはBNPLに関する法律規制に関しても解説しています。

ECサイト運営者で、BNPLの仕組みを理解して自社のECサイトに導入するかどうか検討したい方の参考になれば幸いです。

BNPL(Buy Now, Pay Later)とは?

とは?.jpg)

BNPLとは、商品を購入して手元に届いた後に支払うことができる後払い決済サービスのことです。「Buy Now, Pay Later(今買って、後で支払う)」の頭文字を取った略称です。

後払い決済サービスの中でも、BNPLは原則、手数料なしで月末または翌月の一括払い・分割払いができるのが特徴です。決済手数料は加盟店が負担します。

クレジットカードがなくても、メールアドレスや電話番号などの基本情報のみで手軽に始められます。

BNPLが注目されている理由

BNPLが注目されているのは、クレジットカード不要でネットショッピングができ、分割払いでも手数料が原則かからないためです。手続きがラクで、クレジットカード離れが見られる若年層でも手軽に利用できます。コロナ禍を経て、世界中の消費者がネットショッピングを利用する機会が増えたことも影響しているでしょう。

すでに欧米ではクレジットカード決済からBNPLへのシフトが起こっています。

BNPLが欧米で急拡大したのは2020年で、アメリカではAffirm、オーストラリアではAfterpay、スウェーデンではKlarnaなどが有名なBNPL事業者として市場を牽引しています。

アメリカのBNPL大手5社による貸付額は、2019年には20億ドルでしたが、2021年には242億ドルと、10倍以上に利用金額が増加しました。

(参照:財務省 広報誌「ファイナンス」令和5年1月号「日本におけるBNPLの成長性について」)

アメリカのThe Ascentの調査結果(2023年8月)によると、BNPLの利用割合は以下のとおりです。

- 18歳〜24歳:42%

- 25歳〜34歳:50%

- 35歳〜44歳:50%

- 45歳〜54歳:33%

- 55歳以上:19%

日本国内でも若年層の利用者が増えており、株式会社メルペイの調査結果(2021年10月)によると、「後払い経験あり」と回答した消費者は以下のとおりです。

- 20代:35.6%

- 30代:33.8%

- 40代:30.0%

- 50代:16.9%

いずれも20代・30代の利用率が高いことが分かります。若年層に商品を提供する事業者ならBNPLの需要を押さえておきたいものです。

BNPLの市場規模の推移と展望

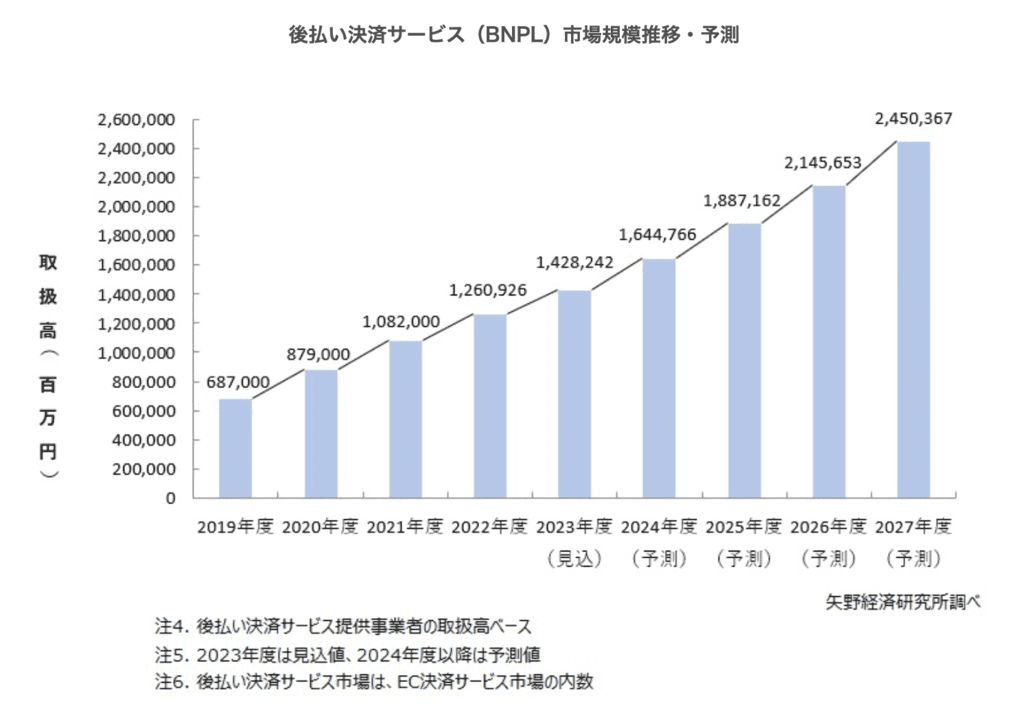

2024年2月に矢野経済研究所が発表した「EC決済サービス市場に関する調査を実施(2024年)」の中から、日本国内のBNPLの市場規模を見ていきましょう。

▼後払い決済サービス(BNPL)市場規模推移・予測

引用:株式会社矢野経済研究所「EC決済サービス市場に関する調査を実施(2024年)」

BNPL市場規模(BNPL事業者の取扱高ベース)は、堅調に拡大しています。2021年度は1兆820億円と推計され、2026年度には約2兆円の水準まで拡大すると予測されています。2018年度から比較すると、約8年の間に約3.6倍の成長が見込まれている市場です。

BNPLで分割払いを選択しやすくなれば、消費者は高額な商品を分割払いで購入できるようになり、加盟店の売上に繋がります。分割払いにおける与信のノウハウを蓄積することが、今後のBNPL市場拡大の鍵になってくるでしょう。

また、国外でもさらに成長が期待されています。決済手段のうちBNPLが占める割合が、北米では2021年には4%だったところから2025年には9%まで増加、ヨーロッパでは8%(2021年)から12%(2025年)へと増加すると予測されています。

(参照:財務省 広報誌「ファイナンス」令和5年1月号「日本におけるBNPLの成長性について」)

BNPLとクレジットカードの違い

BNPLとクレジットカードの大きな違いは、「与信審査の厳しさ」「利用者の分割手数料の有無」「加盟店の手数料の負担度合い」にあります。その他、利用開始までの早さや利用限度額なども含めてポイントを整理すると以下の表のようになります。

| BNPL | クレジットカード |

与信審査 | 原則なし or 簡易 | クレジットスコアで審査 |

利用開始 | 登録後すぐ | カードが届くまで2週間〜4週間程度 |

利用者の手数料負担 | 原則なし | あり |

加盟店の手数料負担 | 高め | 低め |

利用限度額 | 少額から利用開始 返済履歴によって増額 | 事前審査にもとづく限度額設定 ※BNPLより限度額は大きい |

▼与信審査・利用限度額

BNPLでは、利用者の返済能力を確める与信審査が原則ありません。途上与信(利用開始後の与信審査)では利用者の取引履歴などをもとにして、BNPL事業者独自のスコアで審査が行われます。利用開始時は数万円と少額からスタートし、途上与信の結果で利用限度額が変動します。

クレジットカードでは信用情報機関での与信審査が法律上必要です。ローンの支払い遅延や多重債務の履歴がある場合、クレジットカードを利用できない場合があります。

▼利用開始

BNPLは、メールアドレスや電話番号などを登録し、アカウント作成が完了すると、すぐに利用開始できます。日本での代表的なBNPLサービスのうち、「Paidy」はメールアドレスと電話番号を入力してSMS認証すれば、手続き完了です。

クレジットカードは、名前・生年月日・住所・メールアドレス・電話番号などの基本情報の他、職業・勤務先・雇用形態・居住状況・家族構成・年収などの属性情報、免許証やマイナンバーカードなどの本人確認が必要です。申請後、カードが届くまでに2週間〜4週間ほどかかります。

▼手数料

クレジットカードは利用時に3回以上の分割払いを選択すると、最大14%〜15%ほどの手数料が利用者に発生します。

BNPLでは分割払いでも原則、利用者に手数料がかかりません。その分、加盟店である事業者が決済手数料をより多く負担します。クレジットカードよりも決済手数料が高めに設定されていることが多いため、利用者の購入金額によってはかさむでしょう。

BNPLの仕組み

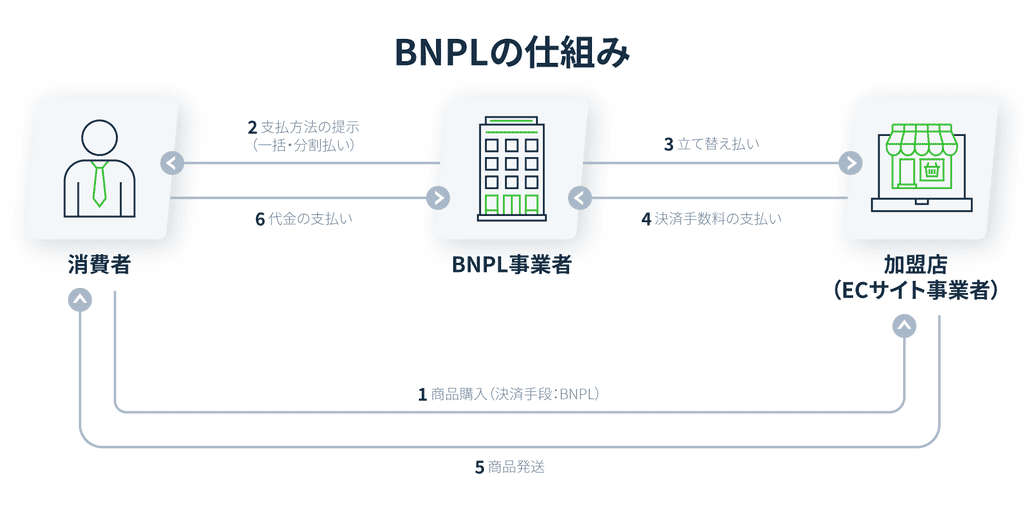

BNPLを利用した場合、以下のような流れで決済が行われます。

- 消費者が商品を購入する際に、決済手段としてBNPLを選択する。

- BNPL事業者から支払い方法(一括払い・分割払い)を提示し、消費者が希望の支払い方法を選択する。

- BNPL事業者が加盟店(ECサイト事業者)に立て替え払いを行う。

- 加盟店がBNPL事業者に決済手数料を支払う。

- 加盟店が消費者に商品を発送し、消費者が受け取る。

- 消費者がBNPL事業者に選択した方法で代金を支払う。

上記の流れで、消費者は商品を受け取ってから支払うことができます。加盟店はBNPL事業者から先に立て替えで代金を受け取ることができて安心です。

事業者がBNPLを導入するメリット・デメリット

BNPLの加盟店となるECサイト事業者がBNPLを導入するメリット・デメリットをご紹介します。

メリット:顧客層の拡大・客単価アップに繋がる

ECサイトでの決済方法にBNPLを導入すると、クレジットカードを持たない層も購入しやすくなるため、顧客層の拡大に繋がります。

BNPLは与信審査が原則なく、すぐに利用開始できる決済方法です。職業や年収などの属性によってクレジットカードを所有できない層にとって、BNPLは購入ハードルを下げる一要因になりえます。

また、BNPLなら手数料なしで分割払いを選択できます。一括払いでは手が出ないような高単価な商品を販売している場合、分割払いに手数料がかかるとなると購入ハードルが上がるでしょう。手数料がかからないことで、購入しやすくなり、客単価アップを狙える可能性があります。

デメリット:決済手数料を負担する必要がある

消費者の手数料負担がない分、事業者がBNPLの決済手数料を負担することになります。海外のBNPLでも決済手数料は4%〜6%ほどに設定されており、3%前後であるクレジットカードの決済手数料よりも割高だと感じるでしょう。

決済手数料の負担はありますが、BNPLの初期費用・月額費用の有無はBNPLサービスによって異なります。導入前に月単位で発生する費用を計算してみてください。

なお、今後BNPLに対する規制強化が行われる可能性があります。本記事の最後にご紹介する法律規制に関しても理解しておきましょう。

利用者がBNPLを使うメリット・デメリット

ECサイトで商品を購入する利用者がBNPLを使うメリット・デメリットを改めて整理してご紹介します。

メリット:原則、与信審査なし・手数料なしで分割払いが可能

利用者にとってBNPLのメリットは以下の通りです。

- 与信審査は原則なく、メールアドレスと電話番号ですぐに利用開始できる

- 原則、手数料なしで分割払いが可能

- 先に商品を受け取ってから支払いができ、初めて利用するECサイトでも安心

- 利用限度額が少額で使いすぎによる支払い遅延のリスクを抑えられる

BNPLのアカウント作成時に、住所や職業、年収などの個人情報を登録する必要がないため、ネットショッピングで個人情報を入力するのに抵抗がある場合、BNPLの利用はおすすめです。

ついついネットショッピングをしすぎてしまう方にとって、BNPLは少額からスタートするため使いすぎ防止となって安心です。

デメリット:支払い能力を超えて支払えなくなる可能性も

BNPLはクレジットカードよりも利用限度額が高くないものの、いくつかの商品の支払いを分割で行うと積もり積もって高額な支払いになってしまう可能性もあります。自身の支払い能力を把握しておくことが大切です。

支払えなくなると、支払い遅延違約金や取引手数料が発生する可能性がある他、利用限度額を引き下げられたり利用停止させられたりすることもあります。

また、BNPLサービスによっては、分割手数料が発生するものや、分割払いができないものもあるため、注意が必要です。

国内の代表的なBNPLサービス

国内のBNPLサービスの中でも代表的なサービスを5つご紹介します。

NP後払い|ネットプロテクションズホールディングス

画像引用:NP後払い 法人向けサイト

「NP後払い」は、累計取引件数3.9億件で、国内の7人に1人が利用したことのあるBNPLサービスです。

NP後払いが選ばれるポイントは、事業者からの信用度の高さです。20年にわたり目視審査をしたノウハウから、不正利用などを即検知する高精度なシステムが生まれました。スピーディーかつ正確な審査プロセスが持ち味です。

月間取引額を基準にプランを選びます。プランによって決済手数料は2.9%〜5.0%で、月額固定費は0円〜48,000円です。詳細は料金表をご確認ください。

GMO後払い|GMOペイメントサービス

画像引用:GMO後払い

「GMO後払い」は、業界最低水準の料金で利用できるBNPLです。特徴は決済時に与信審査ができるリアルタイム与信と、未回収リスクを負担してくれる点にあります。

月間取引額によって最適なプランを選びます。手数料は2.7%〜4.7%で、月額費用は0円〜45,000円です。詳細は料金表をご確認ください。

Paidy(ペイディ)|Paidy

.jpg)

画像引用:ペイディ 事業者向け

「ペイディ」は、初期費用・月額使用料も0円で始められ、未払金も負担してくれるBNPLです。日本でのペイディユーザーアカウント数は、順調な伸びを見せています。3・6・12回あと払いが分割手数料無料(口座振替・銀行振込のみ)で利用できますが、ペイディアプリから本人確認が必要です。

ペイディをECサイトに導入するには、決済代行サービス「KOMOJU」の利用がおすすめです。KOMOJUでは、ペイディ以外にもPayPayなどのECスマホ決済や、越境ECに備えた各国の通貨での決済など、様々な決済方法が利用可能になり、事業者のコンバージョン率増加と売上向上を可能にします。詳細は以下から資料をご確認ください。

オンライン決済を導入するならKOMOJU

KOMOJUなら、初期・月額費用無料で、カード決済やスマホ決済、後払い決済などの決済方法をネットショップに一括導入することができます。

atone(アトネ)|ネットプロテクションズホールディングス

.jpg)

画像引用:atone 事業者向け

「atone」は、先ほどご紹介した「NP後払い」と同じく株式会社ネットプロテクションズホールディングスが提供するBNPLサービスです。

「NP後払い」のポイント制度によって年間1,500万人が会員になっており、そのうちのSMS認証を完了させた600万人がatoneユーザーとなりました。atoneユーザーになると、お支払い額に応じてNPポイントを自動で獲得可能です。またNP後払いと違い、支払いが買い物の都度ではなく翌月にまとめて行うことができます。

月間取引額にあわせて適切なプランを選択します。スタンダードプランとプレミアムプランの決済手数料は2.5%〜3.5%で、月額固定費は0円〜48,000円です。詳細は料金プランをご覧ください。デジタルコンテンツプランは要問合せです。

メルペイスマート払い|メルペイ

「メルペイスマート払い」は、メルカリでの買い物や、メルペイが利用できる事業者での買い物の代金を翌月まとめて支払うことができるBNPLです。メルカリの売上金を使って支払うこともできます。

海外の代表的なBNPLサービス

海外の代表的なBNPLサービスをご紹介します。

▼Affirm(アメリカ)

ペイパル創業メンバーが2012年に創業した企業です。利用者の現在の支払い能力、つまり信用度をAIを活用して判断しています。これにより過去の支払い実績から信用度が低いとされる層にも、与信枠を限定することでBNPLを提供できます。Affirmは手数料なしで分割払いが利用可能です。

▼Klarna(スウェーデン)

2005年に設立されました。2021年3月時点で時価総額が310億ドルと、他の大手BNPL会社と比べても成長の目覚ましい企業です。手続きはメールアドレスと郵便番号の入力のみで、4回の分割払いまで無利子で利用できます。

▼Afterpay (オーストラリア)

Afterpayは2014年に設立され、オーストラリアをはじめ、ニュージーランドやアメリカなどで展開されているサービスです。2021年8月にはアメリカのモバイル決済企業SquareがAfterpayを買収することに合意し、AfterpayはSquareの「Cash App」でも支払いができるようになりました。

BNPLに関する法律規制の動向

BNPLは日本国内では新しい決済サービスであり、現状、明確な法律規制があるわけではありません。海外では規制や法案成立に向けて動き出しています。

ここでは最後にBNPLに関する法律規制の動向を解説します。

国内における法規制

日本国内においてはBNPLの法規制は存在していません。ただ、後払いでの取引の規制においては割賦(かっぷ)販売法が該当しており、BNPLも同様とされています。

割賦販売法では、消費者の支払期間が2ヶ月を超える場合に、事業者は指定信用情報機関に対して消費者の支払い状況や支払い能力に関する情報の提供が求められます。なお、消費者による支払期間が2ヶ月以内でクレジットカードを使用しない場合は、「割賦販売法」と「犯罪による収益の移転防止に関する法律」の規制対象外です。

BNPLサービスを利用した決済においては、入金額を品物とみなすことで規制対象外となります。このルールが変わらない限り、BNPLは原則与信審査なしで基本情報のみで利用開始できるのです。

後払い取引の提供方法 | 割賦販売法 | 犯罪による収益の移転防止に関する法律 | |

支払期間が2ヶ月を超える | クレジットカード払い | 対象 | 対象 |

BNPL | 対象 | 対象外 | |

支払期間が2ヶ月以内 | クレジットカード払い | 対象外 | 対象 |

BNPL | 対象外 | 対象外 | |

規制内容 | 信用情報機関からの情報を利用した与信 | 本人確認書類による本人確認の実施 | |

国外における法規制

国外ではすでにBNPL市場が急拡大しており、消費者が過剰債務を抱える事例が発生しています。これにより規制が強化されている国があります。

アメリカでは同国内でサービスを展開する5大BNPL事業者(Affirm・Klarna・Afterpay・PayPal・Zip)に過剰債務の割合が増えていることが分かり、2022年9月には今後BNPLの規制を強化すると発表されました。また、イギリスでは2023年半ばまでに法案を提出して規則の協議を行う予定です。

そして、オーストラリアやシンガポールでは、支払いの延滞措置のためBNPLの業界標準(BNPL Code)が公開されています。

まとめ|BNPLの導入で顧客層を拡大しよう

今回はBNPLの概要として、クレジットカードとの違いや仕組み、メリット・デメリット、代表的なBNPLサービスをご紹介しました。BNPLは分割手数料や本人確認が省ける一方で、今後適切な規制整備が行われるでしょう。

ECサイト事業者としては、幅広い決済手段が揃っていることでカゴ落ちを防止でき、売上向上に繋がるため、注目が集まっているBNPLも押さえてみてはいかがでしょうか。

BNPLのうち「Paidy」を導入するなら、決済代行サービス「KOMOJU」がおすすめです。KOMOJUであれば世界中の決済手段を導入できます。最短即日で利用開始できるため、あわせて検討してみてください。

この記事はKOMOJUが提供しています。

KOMOJU(コモジュ)は個人から世界的大企業まで様々な事業者が利用している日本の決済プラットフォームです。