この記事はKOMOJUが提供しています。

KOMOJU(コモジュ)は個人から世界的大企業まで様々な事業者が利用している日本の決済プラットフォームです。

EC決済とは、ECサイト(オンラインショップ)で商品代金を支払うための決済方法を指します。EC決済の方法には、クレジットカード決済、電子マネー決済、コンビニ決済など多様な方法があります。

ECサイトで消費者がスムーズに購入できるよう、EC事業者は幅広い決済方法を導入することが求められています。

本記事では、主要な決済サービスの特徴や選び方をご紹介します。

ECサイトで利用されている主要な決済方法

ECサイトで利用されている主要な決済方法の特徴、メリット・デメリット、向いている業界・商材を解説します。

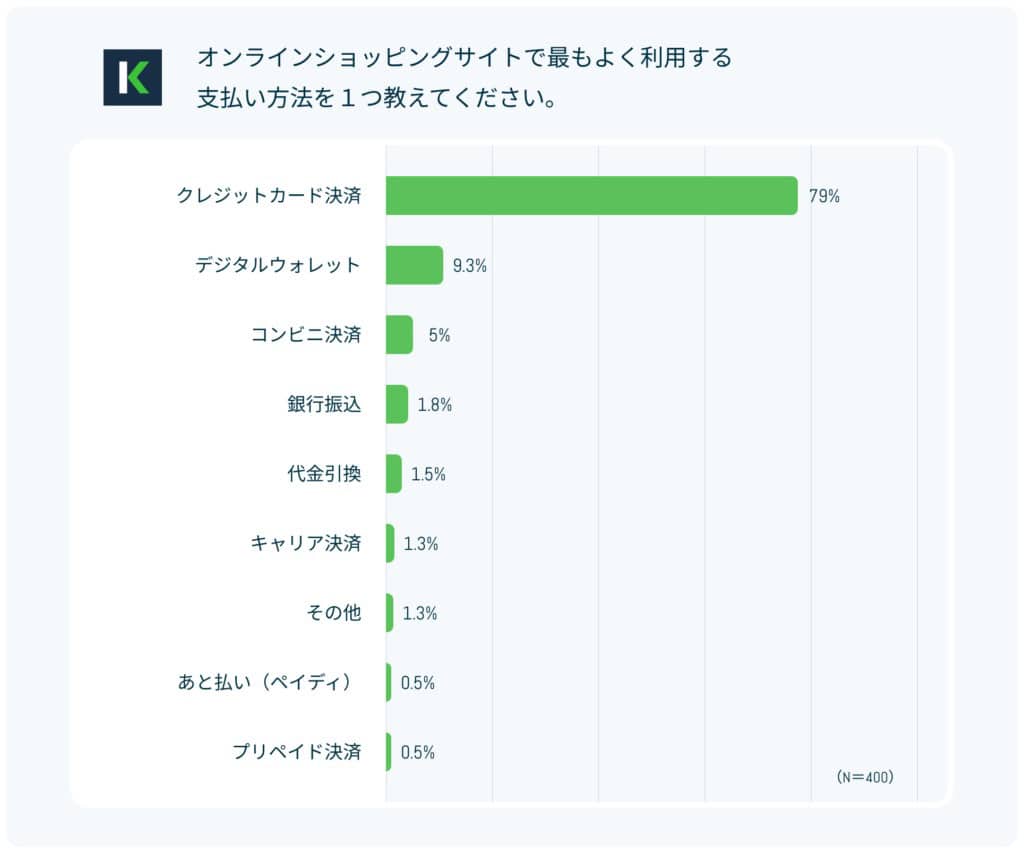

決済代行サービス「KOMOJU」を展開する株式会社DEGICAが行った、ECサイトの利用者に対するアンケート調査(2024年4月)によると、決済方法は利用率の高い順で以下のようになりました。

- クレジットカード決済

- デジタルウォレット(QRコード、ECスマホ決済など)

- コンビニ決済

- 銀行振込

- 代金引換

- キャリア決済

- あと払い(ペイディ)

- プリペイド決済

クレジットカード決済

クレジットカード決済は、クレジットカード会社が代金を立て替えてECサイトに支払いを行い、後日消費者の口座から引き落としがされる仕組みの決済方法です。ECサイトで最も利用されています。

EC事業者にとってのメリット・デメリット

【メリット】

- 利用率が高い決済方法で、多くの顧客を獲得できる

- クレジットカード会社が代金を立て替えるため、未払いリスクが低い

- 即時決済のため、すぐに発送作業に取り掛かれる

【デメリット】

- クレジットカードの不正利用により、チャージバックが発生する可能性がある

- カード未所有の若年層や、番号入力を避けたい層への代替手段が必要になる

消費者にとってのメリット・デメリット

【メリット】

- 買い物をするとポイントが貯まる

- セキュリティが強固で安心

- 使用履歴が確認できる

【デメリット】

- クレジットカードによっては年会費がかかる

- 分割払いとリボ払いの場合は手数料がかかる

向いている業界・商材

クレジットカード決済は、ECサイトの他、実店舗での支払いにもよく利用されています(クレジットカードに関する総合調査 2022年度版|株式会社ジェーシービー)。どちらの媒体もある会社は、クレジットカードがあると購買率を見込めるでしょう。クレジットカードは自動的な引き落としも可能なため、定期販売や公共料金などの支払いにも便利です。

▶︎あわせて読みたい:クレジットカード決済とは?仕組み、メリット、導入方法について解説

電子マネー決済

電子マネー決済は、カードとデジタルの2種類があります。デジタルでの支払いはデジタルウォレットの一つで、ECサイトでも利用可能です。スマホなどに支払い情報を登録して利用します。

具体的には、「モバイルSuica」のような交通系電子マネー、「WAON」「楽天Edy」のような流通系電子マネー、「PayPay」「d払い」のようなQRコード系電子マネーなどがあります。

電子マネー決済には、事前に現金をチャージする「プリペイド」、支払い時に銀行口座から引き落とされる「即時払い」、クレジットカードと連携して支払い後に請求される「ポストペイド」の3種類の支払い方法があります。

EC事業者にとってのメリット・デメリット

【メリット】

- クレジットカード情報の入力が不要のため、消費者が購入前にカートから離脱する「カゴ落ち」を防げる

- プリペイドの場合は事前にチャージした金額から支払うため、代金未払いリスクがない

【デメリット】

- ポストペイドの場合は入金までに時間がかかる

消費者にとってのメリット・デメリット

【メリット】

- プリペイドの電子マネーであれば、お金の使いすぎを防げる

- クレジットカードを持っていなくても購入できる

- ポイント還元がある

【デメリット】

- 一度に使用できる金額に制限がある

向いている業界・商材

電子マネー決済は実店舗でも使用でき、ポイントも一元化できるため、ECサイトだけでなく店舗も併せ持つ会社の商品購入に向いているでしょう。プリペイド式や利用限度額があることから、日用品や食料品の購入、音楽ストリーミングサービスやアプリの課金など、少額の決済に適しています。

▶︎あわせて読みたい:電子マネー決済とは? 仕組みやメリット、導入方法を徹底解説

コンビニ決済

コンビニ決済は、ECサイトで購入した商品の代金をコンビニエンスストアで支払う決済方法です。後払いもありますが、前払いがほとんどです。購入画面に表示された専用のQRコードや支払番号などを、コンビニで提示して支払いを行います。基本的に現金での支払いですが、クレジットカードや電子マネーが使えることもあります。

コンビニに寄ったついでに支払いが可能なため、通勤途中や日常生活の中で利用しやすいのが特徴です。

EC事業者にとってのメリット・デメリット

【メリット】

- クレジットカードを持たない若年層や現金を好む層をオンラインでリーチできる

- 前払いが一般的であり、未回収リスクを低減できる

- チャージバックが発生しない

【デメリット】

- 支払い遅延や未払いによるキャンセルが発生する可能性がある

消費者にとってのメリット・デメリット

【メリット】

- クレジットカードを持っていなくても購入できる

- ECサイト上でクレジットカード情報を入力しなくてよい

【デメリット】

- 支払いのためにコンビニに出向く必要がある

- 支払い期限を過ぎるとキャンセルされる可能性がある

向いている業界・商材

コンビニ決済は、未成年者やクレジットカードを持たない消費者をターゲットとする業界・商材に適しています。特に、チケット販売サービスや書籍・音楽ソフト、バスツアーなどでよく利用されています。

▶︎あわせて読みたい:コンビニ決済とは?メリットや仕組み、導入方法を解説

銀行振込

銀行振込は、ECサイトでの購入品の代金を指定された口座に振り込む決済方法です。振込を確認した後に商品が発送される前払い式と、商品を受け取ってから支払う後払い式があります。どちらの方法も、直接銀行やATMに行くか、インターネットバンキングで支払うことができます。

EC事業者にとってのメリット・デメリット

【メリット】

- 前払いの場合、代金が支払われてから商品を発送するため、未回収リスクがない

- 決済手数料がかからない

【デメリット】

- 入金の消込作業を行う手間がかかる

- 振込が確認できるまで時間がかかり、商品の発送が遅れることがある

消費者にとってのメリット・デメリット

【メリット】

- インターネットバンキングの口座があればスムーズに支払いができる

- クレジットカード情報の入力を避けられるため安心感がある

【デメリット】

- 振込に銀行やATMに行く必要がある

- 他行宛の振込には手数料がかかることがある

向いている業界・商材

銀行振込は自動引き落としの口座振替もできるため、公共料金のような定期的な支払いに向いています。また、旅行関連や金融サービスなどの高額なものは、銀行振込が便利と感じる消費者もいるでしょう。

▶︎あわせて読みたい:銀行決済とは?種類や特徴について解説

代金引換

代金引換(代引き)は、購入した商品が自宅に届いた際に、消費者が配達員を通して販売業者に支払う決済方法です。現金での支払いがほとんどですが、配達業者によってはクレジットカードやデビットカードが使えるところもあります。支払いには、商品の代金・送料・手数料が含まれます。

EC事業者にとってのメリット・デメリット

【メリット】

- 商品の配達時に代金を回収できる

- クレジットカードを持たない層をターゲットにできる

【デメリット】

- 現金の管理が必要になる

- 受け取りが拒否される可能性もある

消費者にとってのメリット・デメリット

【メリット】

- クレジットカードを持っていなくても購入できる

- 商品が届いたのを確認してから支払いができて安心

【デメリット】

- 手元に現金がないと支払いができないことが多い

- 手数料が高い

向いている業界・商材

代金引換は現金で払うことが一般的なため、あまり高額ではないものが向いているでしょう。配達員によって自宅まで配達されるため、生活家電やAV機器など持ち運びに手間がかかる商品にも適しています。

▶︎あわせて読みたい:代金引換とは?着払いとの違い、法人・EC事業者が導入するメリットを徹底解説

キャリア決済

キャリア決済は、携帯キャリア(ソフトバンク、NTTドコモ、au、ワイモバイル)の通信料金と合わせて、ECサイトでの購入代金を支払う決済方法です。消費者がキャリアに事前登録した情報を入力することで本人認証が完了し決済が行われます。

EC事業者にとってのメリット・デメリット

【メリット】

- クレジットカードを持たない層をターゲットにできる

- キャリアが代金を立て替えるため、未回収リスクがない

【デメリット】

- クレジットカード決済よりも決済手数料が高くなる

- 利用限度額が低いため、高額商品の販売には向いていない

消費者にとってのメリット・デメリット

【メリット】

- キャリアに登録したID・パスワードで決済がスムーズにできる

- 利用限度額が設定されており、使いすぎを防げる

- クレジットカードを持っていなくても購入できる

【デメリット】

- キャリアに契約していないと利用できない場合がある

向いている業界・商材

キャリア決済は毎月の支払いで限度額もあるため、低価格帯のアパレルや雑貨、月額継続課金サービスなどに適しています。デジタルコンテンツやアプリの購入にも対応しています。

▶︎あわせて読みたい:キャリア決済とは?仕組みや導入のメリット・デメリットを解説

あと払い決済

あと払い決済は、ECサイトで購入した商品の代金を、商品受け取り後に支払うことができる決済方法です。商品といっしょに届いた請求書か、あと払いサービス対応のアプリのQRコードなどを使って、コンビニや銀行、郵便局、口座振替などで支払うことができます。代表的なサービスに、Paidy(ペイディ)、NP後払いなどがあります。

EC事業者にとってのメリット・デメリット

【メリット】

- あと払い決済会社が立て替えるため、未回収リスクがない

- クレジットカードを持たない層にも購入してもらえる

【デメリット】

- 決済代行サービスを利用していない場合は請求書の発送手続きが必要になる

- 利用可能額に上限があり、高額商品の販売には適していない

消費者にとってのメリット・デメリット

【メリット】

- クレジットカード番号や口座番号の登録が不要

- 商品を確認してから支払いができる

【デメリット】

- 本人確認が必要になる

- 銀行振込、コンビニ払いには手数料が発生する場合がある

向いている業界・商材

後払い決済が利用されている商品は、どの世代でもファッションが断トツの1位でした(株式会社SCORE 2023年)。服や小物のサイズ感や色、質感などを実際に確かめてから購入したい人が多いようです。

▶︎あわせて読みたい:Paidy(ペイディ)とは? メリット、手数料、導入方法について解説

Pay-easy(ペイジー)

Pay-easy(ペイジー)は、インターネットバンキングやATMを使って料金を支払う決済方法です。請求書に記載されている番号を入力して支払います。ATMの場合は、現金かキャッシュカードで支払いができます。

EC事業者にとってのメリット・デメリット

【メリット】

- 請求金額が固定されているため、入金金額の確認や再請求作業が不要

- リアルタイムに入金を確認できる

【デメリット】

- インターネットバンキングに登録が必要で、利用者が限られる可能性がある

消費者にとってのメリット・デメリット

【メリット】

- インターネットバンキングなら、PCやスマートフォンからいつでも支払いができる

- 支払い金額を入力する必要がない

【デメリット】

- 銀行によってはATMでの支払いに対応していないところもあり、インターネットバンキングに事前登録が必要

- 公共料金の支払いの場合、請求書や納付書に記載された収納機関番号、納付番号、確認番号などを端末上に入力しなければならず手間がかかる

向いている業界・商材

Pay-easyの特徴は、税金や保険料の支払いに特化している点です。その他、電話会社や様々なECサイトで利用できます。

▶︎あわせて読みたい:Pay-easy(ペイジー)とは?メリットや導入方法、手数料について解説

決済サービスの選び方

決済サービスはどのように選べばよいのでしょうか。ポイントを3つご紹介します。

自社の商材・サービスと合っているか

決済サービスを選ぶ際、自社の商材やサービスに合ったものを選ぶことが重要です。例えば、高額商品を販売する場合は、利用限度額に幅があったり、分割払いや後払いが可能だったりする決済方法が向いています。商材やサービスの特性に応じることで、ターゲット層のユーザーが利用しやすくなり、顧客満足度を高めることができます。

自社のユーザーが使う決済サービスか

ユーザーのニーズに応じた決済サービスを提供することが重要です。例えば、QRコード決済の利用が多いのは20~30代で、プリペイド式電子マネーの利用が多いのは60~70代です(キャッシュレス決済実態調査2023(速報)|NIRA総合研究開発機構)。ユーザーの支払い習慣や好みを理解することでカゴ落ちを防ぎ、購入率を向上させることができます。

初期費用や運用費用は適切か

決済サービスの導入や運用に伴う費用を考慮することが重要です。初期費用としてシステムの開発費、運用費用として月額利用料などが発生します。他にも決済手数料やオプションサービスの手数料がかかります。

これらの費用が自社の予算や収益に適切であるかを確認し、コストパフォーマンスに優れたサービスを選ぶことが求められます。特に、小規模のECサイトでは、簡単に導入できることと低コストであることを重視するとよいでしょう。

複数の決済サービスの導入が重要な理由

EC事業者は複数の決済サービスを導入することが求められています。なぜなら、多様な決済方法に対応していなければ、顧客を逃す恐れがあるからです。

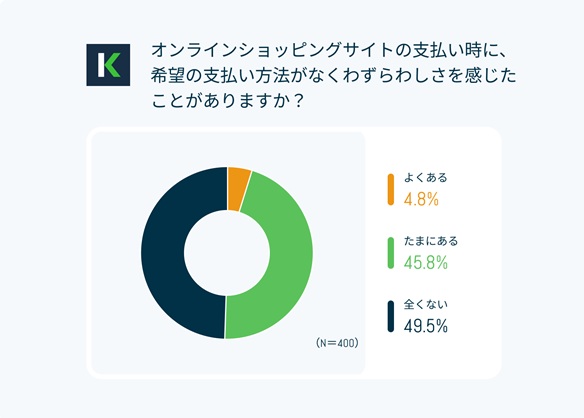

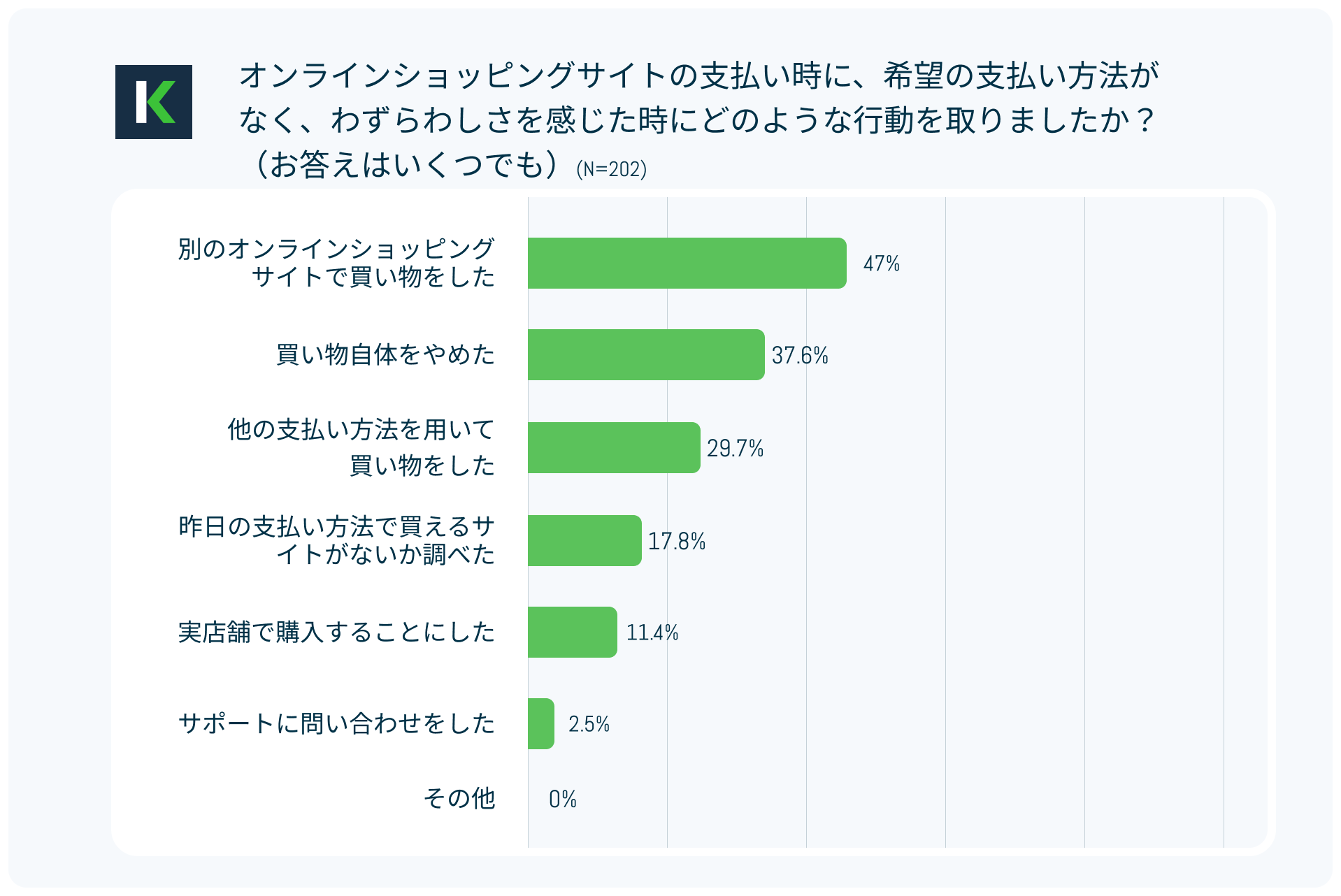

ECサイトの利用者にとったアンケートでは、全体の約50%が、希望する決済手段がなくわずらわしさを感じたことがあると回答しています。そして、わずらわしさを感じた人の約半数が他のECサイトで購入した経験があり、約37%が買い物をやめたという結果になりました。

複数の決済サービスの導入には決済代行サービスが便利

複数の決済サービスの導入には、決済代行サービスが便利です。

決済代行サービスを利用することで、クレジットカード決済、電子マネー決済、コンビニ決済など、複数の決済手段を一度に導入できます。これにより、各決済機関との個別契約が不要になり、契約手続きの手間が大幅に削減されます。

また、決済システムや管理ツールも、決済代行サービスから提供されたもの一つで済み、決済サービスごとに開発する必要はありません。売上金の一括管理が可能になるため、決済データの管理や入金処理が効率化され、人的ミスを減少させることができます。

▶︎あわせて読みたい:決済代行とは? 仕組みやメリット、選び方をわかりやすく解説

決済代行サービスの選び方

決済代行サービスを選ぶ際は以下がポイントになります。

希望の決済方法を扱っているか

まずは、自社が希望する決済方法を決済代行サービスが取り扱っているかどうか確認しましょう。今後のニーズにも配慮し、できるだけ幅広い決済方法が用意されているところが好ましいです。海外向けにも販売を行う場合は、海外の決済方法にも対応しているところを選びます。

毎月の手数料とサービスの質が見合っているか

決済代行サービスの利用にかかる費用とサービスの質を比較し、自社の予算やビジネスニーズに合ったサービスを選ぶことが重要です。

初期費用や月額費用、手数料の有無を確認しましょう。また、希望するサービスに追加料金がかかる場合もあるので、どのサービスにどれだけ費用がかかるのかをしっかり把握することが大切です。例えば、セキュリティ費用やサポート費用、オプションサービスの利用料など、サービスによっては追加費用が発生することもあるため、事前に確認しておくことが重要です。

早期入金サービスやWeb集客サービスなど、オプションサービスを提供しているところもあります。

セキュリティ面での安全性が担保されているか

消費者の個人情報漏洩などが起こらないよう、セキュリティ対策を行っている決済代行サービスを選んでください。一度セキュリティ事故が発生してしまうと、会社への社会的信用は下がり、売上が大きく下がるでしょう。

チェックポイントは、個人情報保護に取り組んでいる証明である「プライバシーマーク」や、情報資産のセキュリティ強化基準を満たしている「ISMS認証」、クレジットカード情報の国際セキュリティ基準を満たしている「PCI DSS」、2025年3月末からECサイトへの導入が義務化となった「3Dセキュア 2.0」認証などです。

まとめ|ECサイトの決済は決済代行サービスを利用して一括導入・管理しよう

EC事業者は、ターゲットとなる顧客層にあわせて適切な決済方法を導入する必要があります。今後も新たな決済方法が増えていくことが予想されるため、できるだけ幅広い決済方法があるとよいでしょう。

複数の決済方法を導入して運用していくには、決済代行サービスの利用が便利です。契約や運用中の管理も簡単にできるようになるため、決済処理に手間をかけすぎることなく事業を行えます。

決済代行サービス「KOMOJU」は、国内外の多様な決済方法を提供しています。国際的なセキュリティ基準を満たし、初期費用・月額費用が無料で利用できます。ぜひご検討ください。

【この記事の監修者】

豊田 亮太

グロースマーケター

Shopify Japanの初期メンバーとして、日本市場におけるShopifyの普及に貢献。ECプラットフォーム、決済代行サービス等に関して豊富な知見を持つECのエキスパート。LinkedInページ:https://www.linkedin.com/in/ryota-toyoda-b45127138/

この記事はKOMOJUが提供しています。

KOMOJU(コモジュ)は個人から世界的大企業まで様々な事業者が利用している日本の決済プラットフォームです。